Le meilleur investissement financier pour cette année va être celui qui permettra avant tout de ne pas voir votre capital impacté à la baisse en cas de crise économique importante. Le placement bancaire intéressant par excellence sera celui qui arrivera à rassurer, mais aussi à rapporter, un peu plus que ce que peut proposer le livret A cette année. Voici ma liste.

Quel est le meilleur placement en 2018 ? Sûrement pas le livret A !

Ça vous étonne ? Voici un livret d’épargne à oublier d’urgence, à moins d’être un gros nounours qui hiberne et qui ne veut pas entendre parler d’un taux aux ras des pâquerettes devenu anecdotique : 0,75%, et puis quoi encore ?!

Mois après mois, les retraits des épargnants sont supérieurs aux dépôts, et même le FMI fait pression pour que le livret A baisse encore, si tenté que cela soit possible. Rappelons au passage que le taux doit en principe collé à celui de l’inflation. Hors, celle-ci est inexistante ou presque, et les prévisions du fonds monétaire à moyen terme ne sont pas reluisantes pour notre pays.

Où placer votre argent sans risque ? Les livrets bancaires

1. Les livrets réglementés

Je sais ce que vous pensez : par le jeu des vases communicants, les livrets bancaires font difficilement mieux que le livret A. Oui et non. Regardez vous-même :

Le LEP : l’ouverture devient plus simple

Le livret d’épargne populaire rapporte un peu plus que le livret A, mais tout le monde ne peut pas en ouvrir un, le LEP étant réservé aux français qui ne paient pas d’impôts ou presque pas. Reste que jusqu’à maintenant, la procédure d’ouverture était assez complexe, puisqu’il fallait aller voir votre conseiller avec l’avis d’impôt original afin qu’il puisse le viser, et cela dans des délais très courts.

Heureusement le choc de simplification tant annoncé est passé par là, et l’envoi d’une simple photocopie suffit maintenant, plus besoin de se déplacer. A cela s’ajoute la possibilité de tirer un peu sur les délais puisqu’on gagne 3 mois supplémentaires pour justifier de ses revenus.

Pour ceux qui ont gagné plus d’argent l’année d’après, et qui sortent donc des critères, les 3 mois de plus peuvent leur permettre de conserver le LEP une année supplémentaire.

2. Les livrets fiscalisés

La solution pour quand même gagner un peu d’argent au passage consiste a opter pour ces placements pendant les périodes de promotions, qui permettent de profiter d’un taux boosté allant parfois jusqu’à 3%.

Le livret bancaire n’offre véritablement une rentabilité acceptable que dans ce cas là. Car si on ne s’intéresse au taux en vigueur que pendant les périodes « dites normales », on s’aperçoit que la performance ne fait pas grimper aux rideaux, les taux de base suivant la courbe descendante de celui du livret A.

Certains livrets bancaires offrent même au final un rendement inférieur si on prend on compte la fiscalité et qu’on oublie de souscrire en période de promo.

Les banques en ligne

Il faut donc bien choisir votre livret, et ne pas se laisser griser par des promesses d’allégresse qui n’en sont pas. A ceux qui pensent gagner 2% d’intérêts je dis : vérifiez bien s’il s’agit d’un taux net ou brut, et recalculez le taux en n’oubliant la fiscalité qui viendra tout plomber, comme à son habitude.

Ce sont encore les banques en ligne qui s’en sortent le mieux. Intéressez vous aux offres Internet de

- Fortuneo,

- Zesto (Renault),

- la banque de PSA,

- Hello Bank (groupe BNP Paribas),

- Monabanq,

- ING…

Et sautez sur une occasion si elle se présente !

L’assurance-vie de plus en plus populaire

Et pourtant, elle rapporte moins qu’avant ! Mais elle reste quand même le placement avec lequel on a le plus de chance de gagner un peu de sous, raison pour laquelle l’assurance vie a encore de beaux jours devant elle. Il faut dire que son concurrent direct, le livret A et plus généralement tout ce qui touche à l’épargne réglementée s’écroule depuis qu’on est passé sous les 1%, tout un symbole.

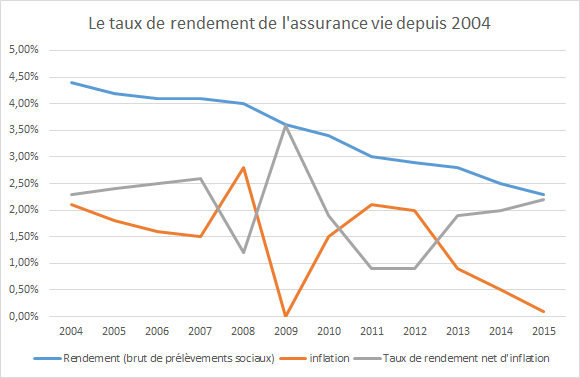

Combien ça rapporte ? Le rendement de l’assurance vie reste bien au dessus de l’inflation

Votre capital est-il garanti ?

Rappelons que pour toute souscription d’un contrat fonds en euros, le capital est garanti. Quand à la rémunération brute, elle tourne autour de 2,5% en ce moment. Il est possible de gagner plus, en investissant sur des unités de compte, mais là, c’est quitte ou double.

Les performances de la bourse seront à scruter de près, dans un sens comme dans l’autre. Elle monte, largement au dessus des 5000 points c’est le jackpot, elle redescend flirter avec les 4000 points et là c’est la faillite…

Les rendements de l’assurance-vie sont-ils trompeurs ?

Comme toujours, il faut se méfier des belles promesses et des rendements qui semblent trop beaux pour être vrais. Car si le taux de 2,5% peut en allécher certains, ils ne doivent pas oublier qu’ils y aura des frais à déduire, et des taxes… Mais aussi l’inflation. Celle-ci, il ne faut jamais l’oublier à l’heure de faire ses calculs.

Ne perdez pas l’inflation de vue !

Si les économies rapportent, l’inflation vient toujours pondérer l’argent gagné sur une année. Et pour ceux qui gagnent des fortunes, où qui ont l’impression de les gagner avec les unités de compte, ne pas oublier que les moins values ont été très importantes ces dernières années, et quand on retranche les – aux +, sur 10 ans, il ne reste pas forcément grand chose dans l’escarcelle de l’épargnant moyen.

En définitive, nous recommandons d’éplucher son contrat d’assurance vie à la loupe, en particulier pour y déceler d’éventuels frais cachés.

Les placements défiscalisés : attention danger

Ils ne sont pas à mettre entre toutes les mains et ne sont recommandés que pour les investisseurs avisés. Certains produits disponibles actuellement sur le marché pour économiser des impôts peuvent aussi faire perdre beaucoup d’argent, mieux vaut donc savoir où on met les pieds avant de s’engager.

Ainsi, dès que vous entendez parler de defiscalisation immobilière, qu’il s’agisse du Girardin ou d’autres choses, d’investissement dans le photovoltaïque, soyez particulièrement attentif aux conditions de souscription et méfiez vous des rendements que l’on vous promet exceptionnels, entre 4 et 7% si on en croit plusieurs publicités trouvées sur le net.

Méfiance aussi avec les investissements atypiques !

Encore des placements qui font rêver ! Il faut dire que la possibilité de multiplier son capital par 2, 3 ou 4 en très peu de temps est attractive… Mais qui dit multiplication dit aussi possible division, voire plus rien du tout, comme on peut parfois le voir avec certaines actions boursières.

D’une façon générale, les investissements magiques n’existent pas, et il faut bien avoir conscience que si on vous promet monts et merveilles, il y a fort à parier que vous vous trouviez en face d’une arnaque. Les escrocs inventent chaque jour de nouvelles combines, et devenir un pigeon n’arrive pas qu’aux autres, donc méfiance.

Sachez raison garder

Dès qu’on vous parle de placement atypique, il faut mettre les sirènes d’alertes en marche dans sa tête, car les risques sont forcément démesurés, mêmes s’ils ne sont pas tous des arnaques, heureusement. Dans tous les cas, penchez vous aussi sur les frais des intermédiaires. Au dessus d’un certain seuil, c’est tout sauf une bonne affaire.

En définitive, vous l’aurez compris, « meilleur placement » et « sans risques » sont rarement des termes qui vont ensemble, et les associer dans une même phrase est même contre nature. Quel sera le « miracle » de 2018 ? Attendons quelques mois pour le savoir, surtout pour le court terme.

Ces voitures connectées pouvant rouler sans conducteur pourraient suivre la voie des imprimantes 3D, des drones et de la biotechnologie du côté de la bourse, avec de belles envolées.

Ces voitures connectées pouvant rouler sans conducteur pourraient suivre la voie des imprimantes 3D, des drones et de la biotechnologie du côté de la bourse, avec de belles envolées.

Avec la bourse, on peut devenir riche très vite, ou ruiné encore plus vite. Et les demis mesures sont rares, encore plus quand on décide de se servir de l’effet de levier qui permet d’acheter à crédit des actions à sa banque.

Avec la bourse, on peut devenir riche très vite, ou ruiné encore plus vite. Et les demis mesures sont rares, encore plus quand on décide de se servir de l’effet de levier qui permet d’acheter à crédit des actions à sa banque.  Chez des vendeurs spécialisés, ou bien lors de vente aux enchères. Ne vous risquez pas à passer vous même par un particulier si vous ne possédez pas les outils nécessaires pour expertiser les pièces. N’achetez jamais par correspondance.

Chez des vendeurs spécialisés, ou bien lors de vente aux enchères. Ne vous risquez pas à passer vous même par un particulier si vous ne possédez pas les outils nécessaires pour expertiser les pièces. N’achetez jamais par correspondance.

En première ligne, les banques américaines qui font la pluie et le beau temps sur le sujet. Les investisseurs du dimanche, et même les autres, ceux de tous les jours, scrutent leurs prévisions qui sont considérées par beaucoup comme des juges de paix.

En première ligne, les banques américaines qui font la pluie et le beau temps sur le sujet. Les investisseurs du dimanche, et même les autres, ceux de tous les jours, scrutent leurs prévisions qui sont considérées par beaucoup comme des juges de paix.  C’est à la mode. Parmi les pays qui ont le vent en poupe pour le stockage de l’or, il y a Singapour. Cette île prend de plus en plus d’importance en Asie malgré sa petite taille. On l’a souvent loué pour son air de paradis fiscal, mais la réalité est tout autre, les gens ayant confondu avec le secret bancaire.

C’est à la mode. Parmi les pays qui ont le vent en poupe pour le stockage de l’or, il y a Singapour. Cette île prend de plus en plus d’importance en Asie malgré sa petite taille. On l’a souvent loué pour son air de paradis fiscal, mais la réalité est tout autre, les gens ayant confondu avec le secret bancaire.

Il faut se méfier des investissements atypiques, et faire attention aux escrocs toujours très prompts à arnaquer les gens crédules, et les autres aussi d’ailleurs, car un français sur 20 s’est déjà fait rouler dans la farine par un petit malin promettant monts et merveilles.

Il faut se méfier des investissements atypiques, et faire attention aux escrocs toujours très prompts à arnaquer les gens crédules, et les autres aussi d’ailleurs, car un français sur 20 s’est déjà fait rouler dans la farine par un petit malin promettant monts et merveilles.

Et par le jeu des vases communicants, on espère aussi que cela va relancer l’emploi. Ici, pas de subventions, mais un moyen de s’en sortir par le fruit de son travail.

Et par le jeu des vases communicants, on espère aussi que cela va relancer l’emploi. Ici, pas de subventions, mais un moyen de s’en sortir par le fruit de son travail.  D’abord, ce n’est pas un placement conseillé à tous les contribuables. En effet, pour que l’effet de la défiscalisation se fasse bien sentir, mieux vaut payer pas mal d’impôts, le rendement se faisant sur les économies qu’il est possible de faire sur ceux-ci (avec un plafond).

D’abord, ce n’est pas un placement conseillé à tous les contribuables. En effet, pour que l’effet de la défiscalisation se fasse bien sentir, mieux vaut payer pas mal d’impôts, le rendement se faisant sur les économies qu’il est possible de faire sur ceux-ci (avec un plafond). La réduction peut donc atteindre 33% de son impôt sur les sociétés. Pour l’entreprise, c’est l’occasion d’acquérir un patrimoine immobilier à moindre coût. Ces logements seront ensuite loués à des gens ayant des revenus modestes, avec un loyer plafonné.

La réduction peut donc atteindre 33% de son impôt sur les sociétés. Pour l’entreprise, c’est l’occasion d’acquérir un patrimoine immobilier à moindre coût. Ces logements seront ensuite loués à des gens ayant des revenus modestes, avec un loyer plafonné.  Bien sur, personne ne le fait sciemment, sauf que quand ça arrive, il ne reste que les yeux pour pleurer, et encore. La première chose à faire pour éviter de se faire pigeonner trop facilement est de ne pas croire les offres qui promettent des rendements indécents, surtout avec cette conjoncture.

Bien sur, personne ne le fait sciemment, sauf que quand ça arrive, il ne reste que les yeux pour pleurer, et encore. La première chose à faire pour éviter de se faire pigeonner trop facilement est de ne pas croire les offres qui promettent des rendements indécents, surtout avec cette conjoncture.  Ce qui est trop beau pour être vrai doit inspirer la méfiance, surtout dans des marchés qui n’ont pas de cours officiels. On a vu des pyramides de Ponzi en moins de temps qu’il n’en faut pour dire ouf. Tout ce qui parait énorme, comme 7% de rendement doit être étudié avec un oeil suspicieux, surtout à l’heure où le livret A ne rapporte que 0,75%.

Ce qui est trop beau pour être vrai doit inspirer la méfiance, surtout dans des marchés qui n’ont pas de cours officiels. On a vu des pyramides de Ponzi en moins de temps qu’il n’en faut pour dire ouf. Tout ce qui parait énorme, comme 7% de rendement doit être étudié avec un oeil suspicieux, surtout à l’heure où le livret A ne rapporte que 0,75%.  Le dispositif Malraux (rénovation des immeubles dans les quartiers historiques), et surtout

Le dispositif Malraux (rénovation des immeubles dans les quartiers historiques), et surtout  L’AMF publie régulièrement des mises en garde sur son site et dispose d’un numéro vert. D’une façon générale, elle appelle à rester vigilant sur les activités liées au forex, et aux opérateurs non agréés ou non autorisés à le proposer, les options binaires, pour les mêmes raisons en plus de la dangerosité de la perte en capital rapide, le trading à haute fréquence, certaines SCPI qui font de la publicité mensongère, certains brokers ou sites Internet non autorisés…

L’AMF publie régulièrement des mises en garde sur son site et dispose d’un numéro vert. D’une façon générale, elle appelle à rester vigilant sur les activités liées au forex, et aux opérateurs non agréés ou non autorisés à le proposer, les options binaires, pour les mêmes raisons en plus de la dangerosité de la perte en capital rapide, le trading à haute fréquence, certaines SCPI qui font de la publicité mensongère, certains brokers ou sites Internet non autorisés…

Qu’est-ce donc encore que cette invention là ? Si vous payez l’ISF, vous feriez bien de vous intéresser aux lignes qui suivent.

Qu’est-ce donc encore que cette invention là ? Si vous payez l’ISF, vous feriez bien de vous intéresser aux lignes qui suivent.